Nel biennio 2024-2025 l’industria manifatturiera italiana crescerà complessivamente del 3%. È quanto prevede una ricerca commissionata da QBE Insurance Europe, secondo la quale la performance sarà alimentata dalla crescita del reddito reale disponibile delle famiglie e dal miglioramento delle condizioni dei mercati di esportazione.

Durante il 2022 il comparto ha generato un valore aggiunto lordo (VAL) di 291 miliardi di euro, quasi il 15% del prodotto interno lordo, determinato primariamente dalla produzione di gomma, plastica e metalli (76 miliardi di euro, il 26% circa del totale), di computer, apparecchiature elettroniche e ottiche (66 miliardi di euro, il 23% circa del totale). Nel 2023 il VAL generato è aumentato, raggiungendo i 315 miliardi di euro, guidato dalla produzione di gomma, plastica e metalli ha superato i 79 miliardi di euro, (circa il 25% circa del totale), mentre invece la produzione di computer, apparecchiature elettroniche e ottiche è salita ulteriormente rispetto all’anno precedente toccando i 73 miliardi di euro, (ovvero il 23% circa del totale).

Quanto potranno pesare i fattori di rischio

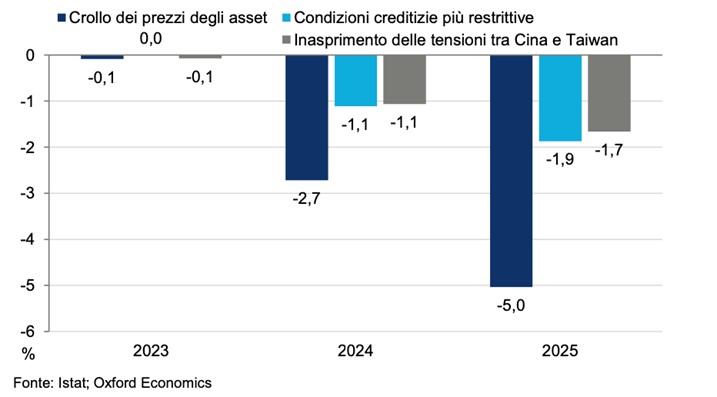

Le previsioni di crescita sono esposte ad alcuni fattori di rischio che hanno un impatto potenzialmente rilevante. La ricerca ne individua tre: crollo dei prezzi degli asset, deterioramento della disponibilità di credito e inasprimento delle tensioni tra Cina e Taiwan.

I tre fattori inciderebbero in misura crescente negli anni sulle previsioni di crescita (vedere grafico 1), con una maggiore contrazione (2,7% nel 2024, 5% nel 2025) nel caso di un crollo del prezzo degli asset e flessioni relativamente minori in caso di minore disponibilità del credito (1,1% nel 2024, 1,9% nel 2025) o di tensioni tra Cina e Taiwan (1,1% nel 2024, 1,7% nel 2025).

Che cosa preoccupa le imprese

Principale preoccupazione delle imprese è l’insufficienza della domanda. L’indagine condotta nel quarto trimestre 2023 della Commissione Europea ha rilevato che il 21% delle imprese la considera il principale limite alla produzione. Una preoccupazione che è stata confermata dalla diminuzione degli ordinativi registrata tra novembre 2023 e gennaio 2024.

La seconda possibile criticità, indicata dal 13% delle imprese, è la carenza di materiali e/o attrezzature, anche se meno avvertita rispetto alla fase di ripresa post Covid-19.

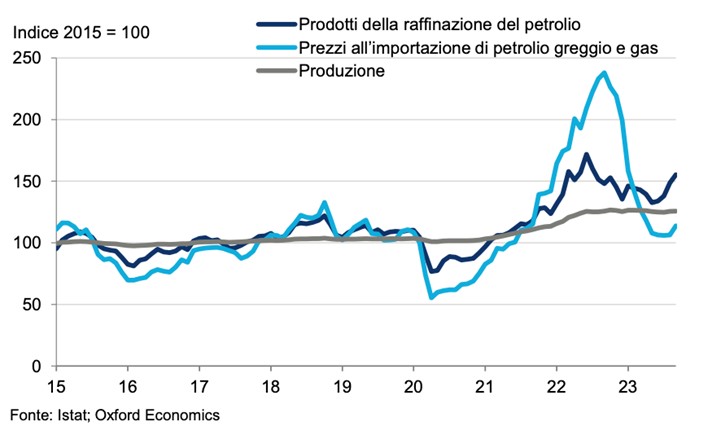

La terza è la volatilità dei prezzi dell’energia (l’approvvigionamento di petrolio raffinato incide tra lo 0,1% e il 16,7% sui costi di produzione intermedi dei diversi segmenti del comparto manifatturiero). Il grafico 2 evidenzia l’andamento dei prezzi delle importazioni di petrolio e gas, più che quadruplicati tra l’inizio del 2020 e il settembre 2022, per poi ridursi di oltre la metà nell’agosto 2023.

Nei prossimi mesi, anche a causa del rialzo dei costi dell’energia determinato dal conflitto in Medio Oriente, le imprese dovranno adattare le proprie strategie commerciali decidendo se assorbire gli aumenti per conservare la domanda, aumentare i prezzi per proteggere i margini o trovare un equilibrio tra le due opzioni definendo inoltre la durata ottimale dei contratti di fornitura.

Supply chain, pricing, risorse umane: le strategie preventive

Il primo aspetto per superare le difficoltà di approvvigionamento è valutare la robustezza della catena individuando i fattori che portano a una difficoltà nel reperimento di attrezzature o materiali. Se il problema è legato ai fornitori di primo livello, sarà necessario ampliarne la base; se, invece, le criticità sono posizionate nella catena di approvvigionamento, sarà opportuno a ampliare la rete di fornitori. Il maggiore accumulo di scorte e la revisione dei processi previsionali della domanda sono azioni parallele di ottimizzazione.

La revisione delle strategie di pricing è il secondo punto critico. Si prevede che gli eventi geopolitici continueranno a rendere volatili i prezzi dell’energia e le aziende potrebbero considerare la possibilità d’incremento di prezzo razionali, personalizzati per tipologia di cliente e segmento di prodotto.

La ricerca di talenti e la loro valorizzazione è un terzo punto centrale, considerando che i posti di lavoro vacanti in proporzione al numero di persone impiegate sta raggiungendo il massimo storico. Investire nell’aggiornamento e nella riqualificazione delle nuove risorse e di quelle interne attraverso percorsi di formazione può giocare un ruolo chiave nel coprire profili difficili da reperire sul mercato del lavoro.

Angela Rebecchi, General Manager di QBE Italia, ha commentato: “L’industria manifatturiera italiana ha dimostrato negli anni recenti una buona reattività ai cambiamenti dell’economia, conservando un ruolo centrale per l’Italia. La capacità competitiva del futuro dipenderà anche dalla gestione efficace dei rischi emergenti, a cominciare da quelli collegati all’evoluzione dello scenario geopolitico, quali quelli relativi a supply chain e costi dell’energia. Le compagnie assicurative possono trovare in questa maggiore complessità un motivo ulteriore per candidarsi ad affiancare le imprese a trovare le soluzioni più efficaci per prevenire e mitigare i rischi”.

Il report completo, elaborato da Oxford Economics e Control Risks, è disponibile sul sito web di QBE.

Grafico 1: Deviazione dalle previsioni di base per la produzione manifatturiera in diversi scenari

Grafico 2: Prezzi finali dei produttori e costo dell’energia (2015-2023)